Berufsunfähigkeitsversicherung Du gibst immer alles? Lass dir das nicht nehmen!

Du willst einen kurzen Überblick? Kein Problem!

Die Berufsunfähigkeitsversicherung kurz und knapp erklärt

Du arbeitest hart für deinen Erfolg und bestimmst dein Leben gerne selbst. Doch manche Dinge liegen nicht in deiner Hand. Die Berufsunfähigkeitsversicherung (BU) ist daher eine extrem wichtige Versicherung für dich. Sie ist dein Einkommensersatz, wenn du aus gesundheitlichen Gründen nicht mehr arbeiten kannst.

Hier vier schnelle Fakten rund um die Berufsunfähigkeitsversicherung:

- Jeder Vierte wird berufsunfähig.

- Die gesetzliche Absicherung reicht bei Weitem nicht aus, um deinen Lebensstil zu halten.

- Je früher und je gesünder du dich für einen Vertrag entscheidest, desto günstiger ist die Versicherung für dich.

- Eine Berufsunfähigkeitsversicherung sorgt dafür, dass du dir ums Finanzielle keine Gedanken machen musst – sie sichert dir dein Einkommen.

Kein Bock auf Lesen? 5 schnelle Fakten zur Berufsunfähigkeitsversicherung

Was bedeutet „Berufsunfähigkeit“? Wieso reicht die Erwerbsminderungsrente nicht aus? Und wie setzen sich die Kosten zusammen? Das und mehr erklärt Lisa im Video.

Dein Weg zur BU

So klappt es mit der neuen Berufsunfähigkeitsversicherung

Klar, die Berufsunfähigkeitsversicherung ist ein wenig komplexer, als so manch anderes Versicherungsprodukt, aber gemeinsam bekommen wir das spielend leicht hin.

Auf der Suche nach deiner optimalen BU unterstützen wir dich zu jeder Frage, die aufkommen sollte. Damit alles klappt, gehst du am besten so vor:

- Faustformel: Schließe die BU immer so ab, dass sie 75 % deines Einkommens abdecken kann

- Achte auf Leistungen wie Nachversicherungsgarantie, abstrakte Verweisung und weitere. Infos bekommst du auf dieser Seite oder nach deiner Anfrage an unsere Berater

- Beantworte Gesundheitsfragen wahrheitsgemäß mithilfe deiner Ärzte und Unterlagen

- Noch mehr Fragen zur Berufsunfähigkeitsversicherung? Kläre alles mit einem Berater aus unserem Expertenteam

Was es sonst noch zur BU zu wissen gibt, findest du, wenn du weiterliest.

Sichere deinen Erfolg jetzt ab.

Angebot erhaltenInhaltsverzeichnis

Worüber willst du mehr erfahren?

- Deswegen ist eine Berufsunfähigkeitsversicherung sinnvoll

- Leistungen und Kosten der Versicherung inkl. Info-PDF

- Testergebnisse, Formen und Alternativen zur BU

- Definition „Berufsunfähig“, Gesundheitsfragen, Steuern, Berufsgruppen

- Noch Fragen offen? Im FAQ findest du weitere Antworten

Von Anfang an

01 Warum ist eine Berufsunfähigkeitsversicherung für dich sinnvoll?

Mit deiner Arbeitskraft erwirtschaftest du im Laufe deines Erwerbslebens hunderttausende Euro, mit denen du deinen Lebensunterhalt sicherst. Der finanzielle Einschlag ist also immens, wenn Erwerbstätige aufgrund einer Krankheit oder eines Unfalls nicht mehr fähig sind zu arbeiten.

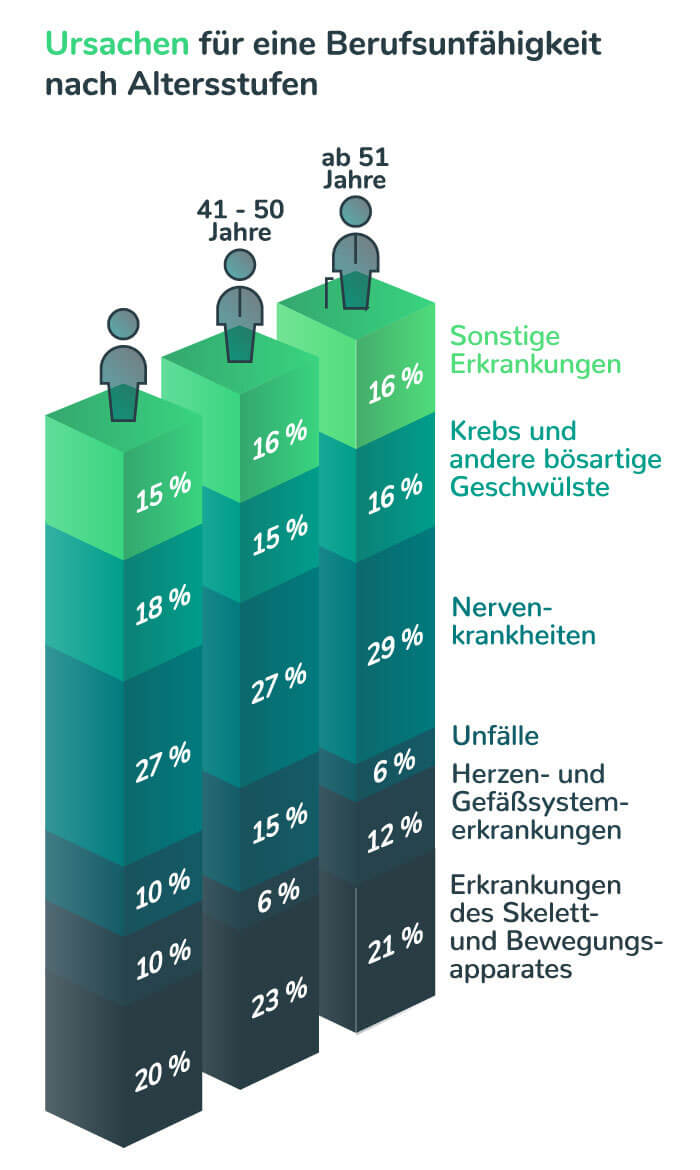

Dabei ist den meisten Menschen nicht bewusst, welche Ursachen am häufigsten zur Berufsunfähigkeit führen. Denn von Berufsunfähigkeit sind nicht nur schwer körperlich arbeitende Menschen betroffen:

Für einen Teil der Bevölkerung gibt es zwar die gesetzliche Erwerbsminderungsrente, die sie auffangen soll. Doch selbst bei voller Erwerbsunfähigkeit erhalten Empfänger im Schnitt nur 30 Prozent ihres letzten Bruttoeinkommens (zur Quelle). Damit lassen sich weder der Lebensstandard halten noch offene Rechnungen auf Dauer zahlen.

Eine private Absicherung ist daher existenzsichernd.

Die Berufsunfähigkeitsversicherung ist die einzige Versicherung, die bei Berufsunfähigkeit zuverlässig schützt. Durch die Zahlung einer Berufsunfähigkeitsrente müssen sich Versicherte nicht mit finanziellen Problemen herumschlagen und können sich auf ihre Gesundheit und auf das Leben konzentrieren.

02 Leistungen und Kosten zur Berufsunfähigkeitsversicherung

Nachversicherungsgarantie, Verzicht auf abstrakte Verweisung und Dynamik sind nur drei der wichtigen Leistungen, die deine Berufsunfähigkeitsversicherung bieten muss. Tiefer einsteigen

Die Kosten für deine Versicherung sind von mindestens sechs individuellen Faktoren abhängig. Pauschale Aussagen zur Beitragshöhe solltest du daher mit Vorsicht betrachten. Deep Dive zu den Kosten

Jetzt wird's genau

Welche Leistungen bietet eine Berufsunfähigkeitsversicherung?

Neben der Kernleistung – der Zahlung einer Berufsunfähigkeitsrente, deren Höhe Versicherte bei Vertragsabschluss festlegen – gibt es eine Reihe von wichtigen Leistungen, die einen guten Tarif von einem sehr guten unterscheiden.

Die folgende Tabelle gibt einen Überblick über wichtige Leistungen der Berufsunfähigkeitsversicherung.

Noch mehr Informationen findest du auf der Seite Leistungen und Vertragliches der BU oder in unserem Informationsblatt für die BU.

| Nachversicherungsgarantie | Durch sie können Versicherungsnehmer ihre Rentenhöhe bei bestimmten Anlässen wie einer Hochzeit anpassen, ohne dass eine erneute Risikoprüfung fällig ist. |

| Dynamik | Mit der Dynamik erhöht sich die BU-Rente in regelmäßigen Abständen, sodass die Auswirkungen der Inflation ausgeglichen werden. |

| Verzicht auf abstrakte Verweisung | Kommt die Verweisung im Vertrag nicht vor, darf die Versicherung die Zahlung der Rente nicht verweigern, wenn der Kunde theoretisch in einem anderen, gleichwertigen Beruf arbeiten könnte. |

| Rückwirkende Leistungen | Wenn die Berufsunfähigkeit verzögert festgestellt wird, zahlt die Versicherung rückwirkend Leistungen. Je nach Anbieter ist dies bis zu drei Jahren möglich. |

| Wartezeit | Mit Wartezeiten senken Kunden den Beitrag. Sie müssen dann im Ernstfall einen bestimmten Zeitraum abwarten, meist sechs Monate, bis die monatliche Rente ausgezahlt wird. |

| Prognosezeitraum | Der Prognosezeitraum gibt die Dauer der Berufsunfähigkeit an, bis diese als solche anerkannt wird. In der Regel sind es sechs Monate. |

Für Angestellte kann es zudem sinnvoll sein, wenn die Berufsunfähigkeitsversicherung auch schon bei nachgewiesener Arbeitsunfähigkeit leistet – sie also für einen längeren Zeitraum krankgeschrieben sind. Tarife mit der sogenannten Arbeitsunfähigkeitsklausel werden auch Arbeitsunfähigkeitsversicherungen genannt.

Die Höhe der monatlichen Rente muss ausreichen, um laufende Kosten wie Miete, Kreditzahlungen und Einkäufe, aber auch andere Ausgaben etwa für Versicherungen zu decken. Als grobe Orientierung gelten 70 Prozent bis 80 Prozent des Nettohaushaltseinkommens als guter Wert, um deinen Lebensstandard halten zu können.

Wird das nicht teuer?

Was kostet eine Berufsunfähigkeitsversicherung?

An dieser Stelle ist es alles andere als seriös, einfach einen Monatsbeitrag zu nennen. Denn die Kosten für den Berufsunfähigkeitsschutz werden sehr individuell berechnet und hängen von unterschiedlichen Berechnungsfaktoren ab:

- Alter

- Beruf

- Höhe der monatlichen Rente

- Gesundheitszustand

- Versicherungsdauer

- Hobbys

Wie sich diese auf die Beitragshöhe auswirken sowie einige Kostenbeispiele findest du auf der Themenseite „Die Kosten der Berufsunfähigkeitsversicherung“.

Das folgende Berechnungsbeispiel zeigt exemplarisch, wie stark der Beitrag für die Versicherung allein durch unterschiedliche Berufe variiert. Dazu folgende Eckwerte:

- BU-Rente: 1.500 Euro

- Laufzeit: Bis zum 67. Lebensjahr

- Alter bei Versicherungsabschluss: 30 Jahre

- Keine Vorerkrankungen oder risikoreiche Hobbys

BU-Kosten im Monat

- Ein Software-Entwickler mit 100 Prozent Bürotätigkeit kann sich ab 36 Euro versichern.

- Eine Außendienstmitarbeiterin, die bis 49 Prozent ihrer Zeit im Büro arbeitet, muss bereits mindestens 73 Euro einplanen.

- Eine Altenpflegerin mit bis zu 24 Prozent Bürotätigkeit, kann sich erst ab 136 Euro absichern.

Da der Beitrag von so vielen Faktoren abhängt und sich dann noch zwischen den Anbietern unterscheidet, ist es nicht leicht, auf eigene Faust einen Tarif mit passendem Preis-Leistungs-Verhältnis zu finden. Der beste Weg, um dies zuverlässig und schnell zu erreichen, ist ein individuell erstelltes Angebot aus Expertenhand.

03 Testergebnisse, Formen und Alternativen zur BU

Experten prüfen Tarife zur Berufsunfähigkeitsversicherung regelmäßig. Das Leistungsniveau ist dabei sehr hoch. Dennoch solltest du nur bedingt auf einen Testsieger setzen. Mehr erfahren

Du kannst die Berufsunfähigkeitsversicherung separat, in Kombination mit einer weiteren Versicherung oder über deinen Arbeitgeber abschließen. Jede Form hat ihr Vor- und Nachteile. Mehr dazu

Es stehen dir fünf Alternativen zur Berufsunfähigkeitsversicherung zur Verfügung. Verschaff dir hier einen Überblick, welche das sind.

Was die Experten sagen

Berufsunfähigkeitsversicherung im Vergleich: Wie schneiden die Tarife im Test ab?

Für die Finanztest-Ausgabe 05/2021 (Quelle) führte die Verbraucherorganisation Stiftung Warentest einen Berufsunfähigkeitsversicherung Vergleich durch. Dabei wurden 71 Tarife für drei Musterkunden untersucht, die sich in Alter, Rentenhöhe und Beruf unterscheiden.

Der Vertrag soll jeweils bis zum Alter von 67 Jahren laufen.

Die Berufsunfähigkeitsversicherungen wurden hinsichtlich ihres Leistungsumfangs und der Anträge miteinander verglichen. Dabei zeigt der Test, dass selbst kleine Abweichungen zwischen den Modellkunden große Auswirkungen auf die Kosten haben.

35 Tarife erzielen eine sehr gute Bewertung. Die folgende Übersicht zeigt die sechs am besten bewerteten Berufsunfähigkeitsversicherungen des Vergleichs von Stiftung Warentest sowie deren Jahres-Nettobeitrag je Musterkunde.

| Versicherer | Controller (Jahresbeitrag) | Industriemechaniker (Jahresbeitrag) | Medizinische Fachangestellte (Jahresbeitrag) |

|---|---|---|---|

| Basler „SBU BAL 8408 (01.21)“ | 740 € | 989 € | 618 € |

| Alte Leipziger „SBU BV10 pm 2300 – 01.2021“ | 886 € | 1.112 € | 648 € |

| Europa „SBU E-BU (01.21)“ | 739 € | 880 € | 522 € |

| Generali „SBU (04.21)“ | 829 € | 1.214 € | 812 € |

| Hannoversche „SBU 20 Basis (08.20)“ | 785 € | 797 € | 554 € |

| Provinzial Rheinland „SBU TopSBV (04.2021)“ | 1.281 € | 1.317 € | 881 € |

Weitere Tests und deren Gewinner findest du auf der Seite „Berufsunfähigkeitsversicherung Testsieger“.

BU, BUZ oder fondsgebunden

Welche Formen der Berufsunfähigkeitsversicherung gibt es?

Die Berufsunfähigkeitsversicherung lässt sich als eigenständiger Vertrag abschließen (selbstständige Berufsunfähigkeitsversicherung – SBU) oder als Berufsunfähigkeitszusatzversicherung (BUZ) in Kombination mit einer weiteren Versicherung wie einer Rentenversicherung.

Darüber hinaus gibt es fondsgebundene Berufsunfähigkeitsversicherungen, bei denen Überschüsse, die vom Versicherer erwirtschaftet werden, renditeorientiert angelegt werden. Nicht zuletzt ist es möglich, die Versicherung über den Arbeitgeber als betriebliche Berufsunfähigkeitsversicherung abzuschließen.

Die BU ist nichts für dich? Kein Problem

Berufsunfähigkeitsversicherung abschließen ja oder nein? - Alternativen finden

Ganz klar: die Berufsunfähigkeitsversicherung ist die erste Wahl, wenn es um einen adäquaten Versicherungsschutz bei Einkommensausfall durch Krankheit oder Unfall geht. Doch nicht jeder kann sich die Absicherung leisten. Dann sollten sich Betroffene mit den Alternativen zur Berufsunfähigkeitsversicherung beschäftigen:

04 Definition "Berufsunfähig", Gesundheitsfragen, Steuern & Berufsgruppen

Berufsunfähigkeit ist klar definiert: Du kannst krankheitsbedingt nur noch halb so viele Stunden arbeiten wie bisher und das voraussichtlich für mindestens ein halbes Jahr. Weiterlesen

Ohne Gesundheitsprüfung kannst du keine BU abschließen. Je nach Anbieter gibt es Unterschiede, welche Krankheiten du angeben musst. Auch der abgefragte Zeitraum variiert. Tiefer einsteigen

Du bist nicht angestellt, sondern gehörst einer anderen Berufsgruppe an? Dann lies hier weiter, denn du musst auf bestimmte Klauseln bei deiner BU achten.

Abhängig davon, für welche Form der BU du dich entschieden hast, kannst du die Beiträge steuerlich absetzen. Gleiches gilt für die Besteuerung der BU-Rente. Weitere Infos

Lass uns tiefer ins Detail gehen

Wie wird die Berufsunfähigkeit festgestellt?

Psychische Erkrankungen sind der häufigste Grund für Berufsunfähigkeit. Rund jeder dritte Fall geht auf sie zurück. Danach folgen Erkrankungen am Skelett- und Bewegungsapparat, Krebs, Erkrankungen des Herz-Kreislauf-Systems und Unfälle.

Damit die Versicherung die Berufsunfähigkeit anerkennt, muss diese durch einen Arzt mit einem Attest festgestellt werden. Dabei gibt es keine Diagnose, die Berufsunfähigkeit lautet. Der Mediziner diagnostiziert vielmehr eine bestimmte Erkrankung, wie einen Bandscheibenvorfall. Er ist auch derjenige, der feststellen kann, dass Erkrankte für mehrere Monate nicht arbeiten können.

Mit diesen Angaben stellen Versicherte einen Leistungsantrag. Dabei prüft die Versicherungsgesellschaft, wie sich der Kräfteverfall durch die gesundheitlichen Probleme auf die Ausübung des aktuellen Jobs auswirkt. Kann der Versicherte seinen Beruf dauerhaft nur noch zu 50 Prozent oder weniger ausüben, gilt der Antragsteller als berufsunfähig und es kommt zur Auszahlung der monatlichen Rente.

Deep Dive Antragsstellung

Warum werden bei der BU Gesundheitsfragen gestellt?

Beim Vertragsabschluss müssen Antragsteller Auskunft zu ihrer gesundheitlichen Verfassung geben. Auf dieser Grundlage kalkulieren die Versicherungsunternehmen das Risiko, ob die künftigen Versicherten berufsunfähig werden und eine Berufsunfähigkeitsrente gezahlt werden muss.

Eine vollwertige Berufsunfähigkeitsversicherung ohne Gesundheitsprüfung gibt es nicht. Da sich die Gesundheitsfragen je nach Anbieter unterscheiden, ist es für Interessierte vor allem mit Vorerkrankungen wichtig, sich bei der Wahl eines passenden BU-Tarifs von einem Experten unterstützen zu lassen.

Er kennt sich am Markt aus und weiß, welche Versicherer wie streng bei der Prüfung vorgehen. Außerdem kann er mit einer anonymen Risikovoranfrage herausfinden, wie sich vorherige Krankheiten auf den Versicherungsbeitrag auswirken.

Wie Vorerkrankungen den Abschluss einer BU beeinflussen können, erfährst du auf dieser Seite „Berufsunfähigkeitsversicherung trotz Vorerkrankungen“.

Das braucht doch keiner?

Für welche Berufsgruppen ist eine Berufsunfähigkeitsversicherung sinnlos?

Kurz gesagt: Niemand sollte auf eine Berufsunfähigkeitsversicherung verzichten. Denn der Versicherungsschutz dient der Existenzsicherung und wendet im Fall der Fälle eine schwere finanzielle Notlage auf Dauer ab.

Damit der Berufsunfähigkeitsschutz optimal absichert, muss er auf jede Person zugeschnitten werden. Daher gibt es für verschiedene Berufsgruppen der Berufsunfähigkeitsversicherung, bspw. Studenten, Beamte, Selbstständige und Co., bestimmte Klauseln und Versicherungsbedingungen, auf die sie achten sollten.

Mal kurz einen Blick auf die Besteuerung geworfen

Kann die Berufsunfähigkeitsversicherung von der Steuer abgesetzt werden?

Die Beiträge für den Berufsunfähigkeitsschutz können Versicherte steuerlich absetzen, entweder als „Weitere Vorsorgeaufwendungen“ (selbstständige Berufsunfähigkeitsversicherung) oder als Sonderausgaben (nur bei der Berufsunfähigkeitszusatzversicherung in Kombination mit einer Rürup-Rente).

Im Leistungsfall muss die Berufsunfähigkeitsrente versteuert werden – entweder voll, anteilig oder nur der Ertragsanteil. Wann welcher Fall greift, erklären wir auf der Themenseite „Berufsunfähigkeitsversicherung und Steuern“.

Darfs etwas mehr sein?

05 Häufige Fragen zur Berufsunfähigkeitsversicherung

Wir behalten deine Daten für uns, versprochen.

Hinterlass uns deine Kontaktdaten und wir rufen zurück.

Weitere Themen zur Berufsunfähigkeitsversicherung

- BU während der Elternzeit

Wer eine Auszeit fürs Kind plant, muss einige Besonderheiten beim BU-Schutz beachten. - Was passiert mit der BU beim Berufswechsel?

Der Beruf spielt eine wichtige Rolle beim Vertragsabschluss. Wird die Versicherung teurer, wenn sich das Berufsfeld ändert? - Dienstunfähigkeitsversicherung

Sie richtet sich an Beamte. Denn diese werden nicht berufs-, sondern dienstunfähig. Das muss die Versicherung abdecken. - Arbeitsunfähigkeitsversicherung

Diese Form der BU-Versicherung leistet bereits, wenn die Berufsunfähigkeit noch nicht bestätigt ist. Für wen lohnt sie sich?

Die wichtigsten News aus der Versicherungswelt & Berufsunfähigkeitsversicherung

11.04.24 Kategorie: Berufsunfähigkeitsversicherung Trotz Joint zur Berufsunfähigkeitsversicherung – geht das jetzt?

11.04.24 Kategorie: Berufsunfähigkeitsversicherung Trotz Joint zur Berufsunfähigkeitsversicherung – geht das jetzt?  12.09.23 Kategorie: Berufsunfähigkeitsversicherung Urteil zur Berufsunfähigkeitsversicherung: Versicherer muss zahlen

12.09.23 Kategorie: Berufsunfähigkeitsversicherung Urteil zur Berufsunfähigkeitsversicherung: Versicherer muss zahlen  11.08.23 Kategorie: Berufsunfähigkeitsversicherung Alarmierend: Deutlicher Anstieg der Fehltage wegen psychischer Leiden

11.08.23 Kategorie: Berufsunfähigkeitsversicherung Alarmierend: Deutlicher Anstieg der Fehltage wegen psychischer Leiden  30.07.23 Kategorie: Berufsunfähigkeitsversicherung Berufsunfähigkeitsversicherung: Anonyme Anfrage erspart Ärger

30.07.23 Kategorie: Berufsunfähigkeitsversicherung Berufsunfähigkeitsversicherung: Anonyme Anfrage erspart Ärger Zuletzt aktualisiert am: 07.09.2023

Autor des Beitrags